Последние новости про ЕСХН с 2019 года

ЕСХН – это единый сельскохозяйственный налог, который действует на территории Российской Федерации, согласно положениям налогового Кодекса. Разработка и принятие этой налоговой системы имели перед собой благие намерения – облегчить жизнь производителям сельхозпродукции, снизить налоговую нагрузку на представителей малого бизнеса и дать предпринимателям возможность развивать свою деятельность.

Изначально ЕСХН, как возможность облегчить свою работу, не пользовался особой популярностью у тех, для кого разрабатывался, но со временем стал приобретать все большую востребованность. Однако последние новости об изменениях, вступающих в действие с 2019 года, вероятнее всего, повлияют на юридических лиц и ИП, перешедших на ЕСХН не в лучшую сторону.

Какие новые обязанности появятся у плательщиков ЕСХН в 2019 году

Последние новости в официальных и оппозиционных СМИ то и дело комментируют произошедшие изменения в фискальной системе государства, коснувшиеся многих категорий налогоплательщиков с 2019 года. Повышение НДС для разных категорий бизнеса оказалось ощутимым бременем, тем более, что рост был сразу на 2%.

Последние новости от финансовых экспертов и аналитиков предсказывают повышение цен на товары, облагаемые налогом на добавочную стоимость, поскольку бизнес структуры всегда свои расходы перекладывают на плечи потребителя продукта.

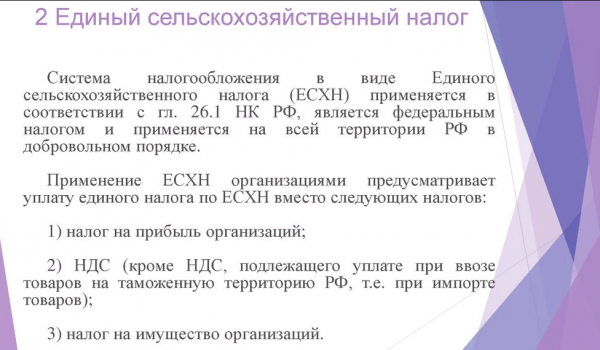

Теперь, как сообщают комментаторы последних изменений в Налоговом Кодексе, плательщики ЕСХН тоже вынуждены будут платить НДС:

- Новый Закон, принятый в ноябре 2017 года, предусматривает вычет из расходов сумм НДС, уплаченных при закупке необходимых товаров, а это значит, что они с 2019 года становятся личными расходами налогоплательщика.

- Попытка включения их в расходы приведет к вычету или будет добавляться в стоимость приобретаемого товара, а изменения в ЕСХН с 2019 года касаются и подачи деклараций по налогу на добавочную стоимость.

- Ее придется подавать ежеквартально, до 25 числа. Последние новости переполнены сообщениями о возможности ухода от нововведенного налога, причем, сразу в повышенном размере. Но у так называемой налоговой льготы есть слишком много оговорок и условий, которые могут сделать недоступным ее получение.

- Переход с ЕСХН на НДС для многих предпринимателей в сельскохозяйственной сфере, означает, что система налогообложения перестала быть удобной и комфортной, облегчающей нелегкую жизнь человека, занимающегося бизнесом в сельском хозяйстве. С 2019 года такая система может остаться удобной только при своевременной подаче заявления об освобождении или получении дохода согласно установленному лимиту.

- Последние новости сообщают также, что это прерогатива, устанавливаемая только на год. Ее продолжение подразумевает ежегодное подтверждение с помощью подачи заявления. Налоговая система, на которую, как предполагалось, перейдет значительное количество предпринимателей, занятых в сельскохозяйственной сфере, станет еще менее популярной, чем раньше.

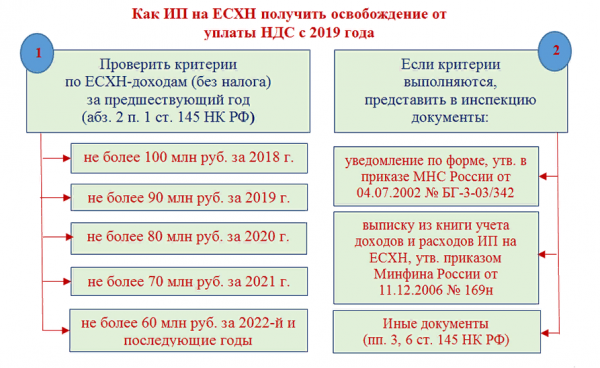

- В последних новостях есть и еще одно неприятное известие. Снижены лимиты на доходы, позволяющие получить освобождение от НДС, и это понижение – далеко не последнее. Если в 2018 он составлять 100 млн руб. в год, то с 2019 года – это ухе 90 млн, в следующем, 2020, это будет 80 млн, а в конце экономического трехлетия лимит понизится до 70 млн. Пока известно, что и на 2022 планируется снижение существующего рубежа до 60 миллионов рублей.

- Согласно методическому письму от Федеральной налоговой службы в лимитированные суммы не включается уплаченный налог на добавочную стоимость, и это было заранее подготовлено еще в мае прошлого года.

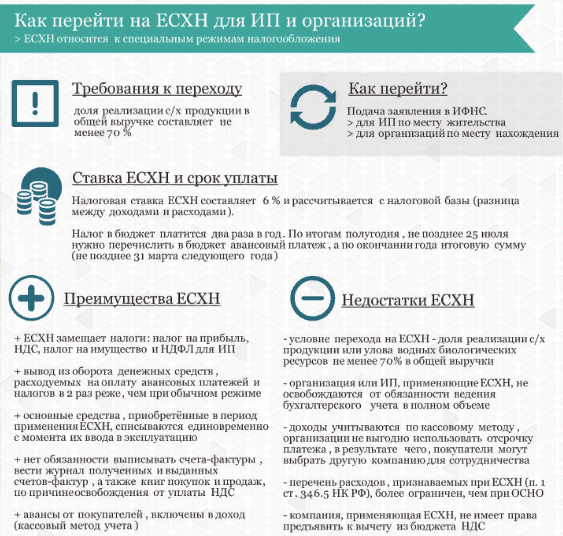

В связи с таким положением, многие сельскохозяйственники рассматривают, можно ли перейти с ЕСХН на УСН. Это могло бы стать выходом из сложившейся ситуации, если бы не несколько существенных «но».

Предельный лимит на УСН составляет 21 млн. руб. в год. Предусмотренные поводы для перехода – прекращение деятельности в этой сфере или совмещение с другими видами бизнеса, где СХ продукция занимает менее 70%.

К тому же уведомление о переходе нужно подавать заранее, не позднее ноября текущего года – на следующий. Тогда, если рассмотрение заявления не выявит препятствий, переход состоится с 1 января 2020.

ЕСХН и НДС в 2019 году: плюсы и минусы

Налоговая служба Российской Федерации с удивлением восприняла известие о том, что среди плательщиков ЕСХН есть недовольные новым положением. Ведь закон о переходе был принят еще в 2017 году, все могли с ним ознакомиться и предпринять определенные меры (например, написать в 2018 году заявление об освобождении от НДС, при условии, что их доходы меньше или равны изменившемуся лимиту:

- По мнению ФНС, теперь производители смогут повысить стоимость продукции, так как ранее искали способ создать возможность для вычета НДС для розничных сетей и прибегали к услугам посредников.

- Предположительно, выиграют и переработчики продукции от СХЗ-предприятия: теперь они смогут принимать к вычету НДС, поскольку поставщик сырья снова превратился в плательщика налога.

- Последние новости от представителей ФНС сообщают, что возврат с 2019 года ранее исключенного налога предпринят для проведения настоящего импортозамещения. Ведь розничные сети были вынуждены продавать импортную продукцию дешевле, чем отечественную, потому что НДС был исключен из ЕСХН, и магазины не могли принимать его к вычету.

- ЕСХН с 2019 оставляет за плательщиком все остальные бонусы, из-за которых и осуществлялся переход на эту систему. Отказ от нее означает автоматический переход на общую систему налогообложения, а на УСН можно перейти при небольшом лимите и сочетании с другими видами деятельности.

- А будут ли платить на добавочную стоимость мелкие предприниматели, зависит от своевременного оформления освобождения от НДС.

- Признание плательщиками этого налога означает возможность модернизации оборудования и усовершенствований в производственной сфере, ведь на это предусмотрен вычет, которым раньше нельзя было воспользоваться.

Последние новости от налоговой убеждают в несомненных прерогативах данного нововведения, а предприниматели подсчитывают, в какую сумму это выльется за год, и решают, не пора ли писать заявление на переход на другую систему с нового года.

Однако такая возможность ограничена, как и реальное получение освобождения от уплаты дополнительного налога.

Как сельхозпроизводители на ЕСХН смогут получить освобождение от НДС

Если оборот предприятия или предпринимателя не превышает в 2019 году лимита в 90 миллионов рублей, он может получить льготу и освободиться от уплаты НДС. Для этого необходимо собрать пакет документов, на это у него есть право, оговоренное в Налоговом Кодексе.

Однако это не освобождает от уплаты входящего НДС, которое не включается теперь ни в расходы, ни в цену товара и не вычитается тоже.

Продлевать ее действие нужно ежегодно, а освободиться можно только совершив нарушение, за которое предусмотрены и другие санкции. Сделать это можно до 20 числа любого месяца, и уже с первого числа следующего льгота начинает действовать. Как только истекает календарный год, льгота нуждается в продлении. При подаче документов необходимо написанное по форме заявление и документы, подтверждающие уровень доходов.

Освобождение от НДС при ЕСХН

Эксперты считают, что получить его все-таки нужно, особенно, если уровень доходов позволяет, а состояние дел нельзя признать оптимальным. Несмотря на возможность превышения лимита, (тогда льгота прекращается) и такое же условие относительно продажи товаров под акцизом, это избавит от уплаты существенных для малого бизнеса сумм и ведения огромного количества дополнительной документации.

Особенно это касается людей с небольшим объемом выращивания, которым не грозит не только превысить установленный в 2019 лимит на 90 миллионов, но и установленный в 2022 – в 60 млн. руб.

Придется заниматься ежегодным подтверждением, но другого выхода нет. На УСН нельзя перейти, если основная деятельность в сельскохозяйственной сфере (даже если годовой оборот меньше 21 миллиона), а просто отказаться от ЕСХН – означает автоматический переход на общую систему – то есть, потерю всех остальных прерогатив, которые предусмотрены в сельхозналоге.

Налоговые ставки для ЕСХН в 2019 году

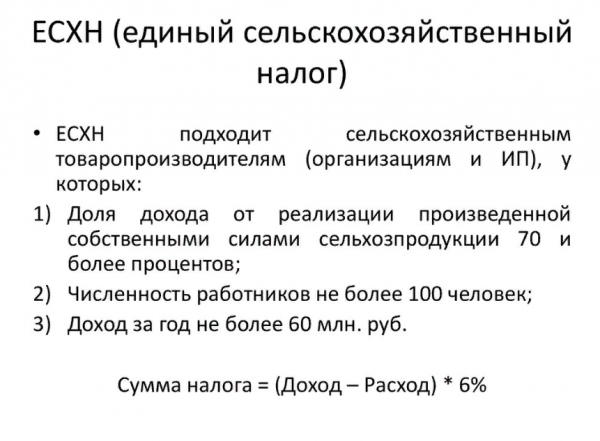

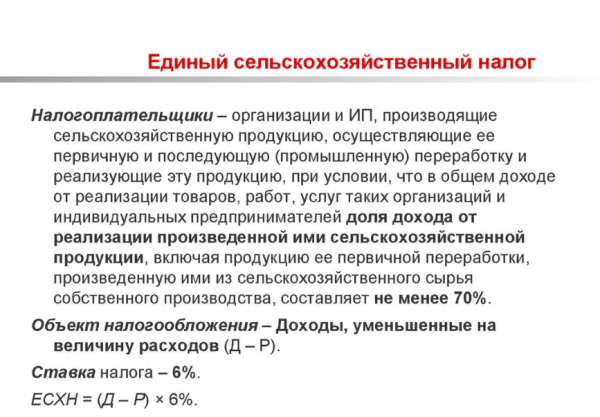

Закон от марта 2018 года разрешает дифференциацию налоговых ставок по ЕСХН от 0 до 6%. Это зависит от числа наемных работников и региона, где осуществляется предпринимательская деятельность. Но это – не единые критерии для определения НС. Учитываются размеры доходов от реализации, первичной переработки собственной продукции и даже от выполнения работ и услуг, специально оговоренных в ст. 346.2 Налогового Кодекса РФ.

Эта же статья предусматривает разграничение по видам сельскохозяйственной продукции и услуг, и работ, которые непосредственно влияют на определение налоговой ставки.

Как и поправки к платежам НДС, он вступает в действие с 1 января 2019, и с ним лучше было бы ознакомиться, на случай, если возникнет необходимость убедиться в правомочности установленного ФНС процентного размера налогообложения.